先前简单介绍了下目前美股券商的优劣,不少朋友跃跃欲试,让我再分享些股票经验。

我犹豫了很久要不要写,一方面因为二级市场投资我并是不专业人士,写出来在一些从业者面前未免有点班门弄斧,另一方面有很多经验想法也不能肯定就是正确的,投资策略这事千人千语。不过线下和一些朋友分享后他们觉得很有收获,建议我还是写出来。

以下想法为是我自己对刚入门或者想入门的、非投资专业人士的一些个人美股投资经验,仅供参考,最终投资策略还是要自己靠思考去决定。

另外这些经验和建议是以获取稳健收益为导向的,如果你的目标不在于此,想要获得超额收益,同时能承担更大风险,那么本文的部分建议可能不适合你。

我喜欢以这样的方式去思考股市投资,投资的收益是三个函数结果的叠加:基本面、技术面、损耗。给对这几个词不太了解的朋友先简单描述下:

-

基本面:即整个经济趋势和股票的公司经营业绩所带来的收益,可能是公司的利润,可能是财政的放水等等。

-

技术面:即当股价偏离其应有价格时,通过高抛低吸等手段赚的差价,通常各种乱七八糟的炒股技巧,均属于技术面的事,

-

损耗:包括交易手续费、杠杆借贷利率、做空借股利率、爆仓损失等等。

我对选择股票的理解,即为以你的经验对社会发展做出判断,正确的话可获得经济奖励,错误即亏损,以此构成了一个巨大的决策系统去调配社会资源和生产资料。

而基本面的收益,一方面就是人类社会发展所带来的经济福利,另一方面则就是对你决策的奖励。

技术面则是零和游戏,你在技术面上赚的钱一定是另一个人亏的。作为非专业投资者需要有自知之明,自己凭什么可能战胜以此为生的职业操盘手和投资机构?一般散户的专业知识、时间投入、信息渠道等因素均大幅落后于专业选手,这样的零和赌博游戏不要去参与。

所以,我的核心投资经验是,作为散户投资者,只该思考怎样从基本面获取利润,尽量将自己从技术面中剥离,同时避免损耗。

具体操作上:

-

应该尽量减少操作,不要去干高抛低吸的事情,投资和其他工作不一样,不是说付出了更多的时间和精力盯盘就一定能有更多收获。从概率上讲,你需要将资金竟可能长的放在市场中,才能赚到更多的来自基本面的收益,如果频繁操作,不仅是在进行技术面上很可能输的零和游戏,还会错过基本面的收益。

-

可以考虑用逐步建仓或定投的方式去购买股票,以获得一个较为平均的买入价格,减少技术面波动影响。

-

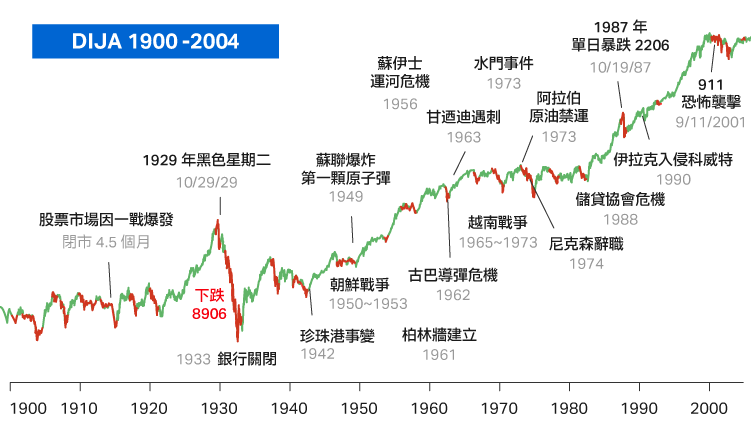

长期持有股票,从历史经验来看,美股是世界上回报率最优秀的投资市场,以纳斯达克指数为例,即使你在 2008 年初股灾前最高点买入,在 2010 年末就能解套,然后在 2017 年将获得本金一倍的利润,到现在 2020 年 10 月将获得 3.28 倍利润。

-

避免损耗,不要使用杠杆和各种衍生品,那是为专业投资者进行对冲用的,非专业投资者使用就是在赌博。认真了解不同交易所的佣金差异,购买基金时需要注意手续费和管理费。

-

购买多个股票或者基金,不要把鸡蛋放在一个篮子里,这个是常识了。

-

稳定自己的心态,尽量别一直关注走势,除非自己有用钱的打算,否则不要轻易卖出。

选股

上面提到,选股其实是靠个人经验去参与社会共同体的决策,很多时间其实并不困难,考验的就只是常识。

本文读者可能大都为互联网相关人士,我举个互联网的例子,请把你的思绪回归到 2015 年,仔细回想下五年前你对下列公司有什么感受:

- 腾讯

- 阿里巴巴

- 百度

- 携程

- 聚美优品

- 58 同城

- 京东

- 微博

建议找个记事本写下结果,不用太仔细,分好、中、差就行,记得是回忆 5 年前的想法,不是去以现在的视角去回顾,然后找个行情 App 或者网站看一下最近五年他们的走势。

如果结果和你预估的基本一致,那么恭喜你,你具备互联网从业者的常识,你可以凭借自己的认知去选择互联网股票。

如果偏差严重,说明你对商业信息可能不是很敏感,没关系,你可以直接购买指数基金,这是一个更加省心的选择。

结语

虽然以上经验在过去的百年中都基本适用,但是 2020 年我们似乎站在了一个历史的十字路口,过去的经验是否还能适用,这个问题可能确实难以琢磨。

最后附上百年来的道琼斯指数走势